�F�\���̏��F�\�������悤

�F�\���̏��F�\��

�F�\�����F�\�������邽�߂�

�F�\�������邽�߂ɂ́A�Ŗ������̏��F���K�v�ł��B���F���邽�߂ɂ́A�F�\���̏��F�\�������Ȃ���Ȃ�܂���B

�Ŗ������̏��F�Ƃ����F�\���ȂǂƂ����ƁA�����傰���œ�����̂Ǝv��ꂪ���ł����A����l����K�v�͂���܂���B

�Ŗ����ł��炦��u�����ł̐F�\�����F�\�����v�Ƃ����p���ɕK�v�������L�����āA�Ŗ����̑����ɒ�o�����OK�ł��B

���̐\�������o���Ă����A���ʂȂ��Ƃ��Ȃ�����A�F�\���̏��F���邱�Ƃ��ł��܂��B

�������A���ӂ��Ȃ���Ȃ�Ȃ��̂́A��o�����ł��B

�F�\�����F�\�����̏�����

�F�\�����F�\�����̏�����

�F�\�����F�\�������J�Ɠ͂ƈꏏ�ɒ�o

�Ŗ����ɒ�o���鏑�ށA�����ɒ�o���鏑�ށA�������菑���Ȃ��Ƃ����Ȃ��I�m���ɂ����ł����A����ȂɌ��ꂵ�����̂ł͂���܂���̂ł����S���������ˁB

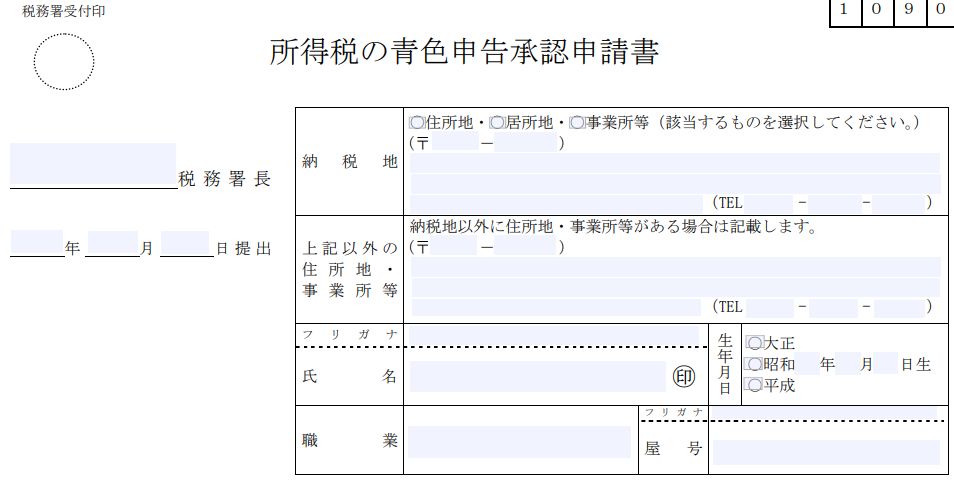

�킩��͈͂ōŒ���̂��Ƃ������Ă����Α��v�ł��B�ɒ[�ɂ����A�Z���A�d�b�ԍ��A�����A���N���������ł��L�ڂ��Ē�o���Ă����͂���܂���B

�ږ�ŗ��m�ɂ��肢����ꍇ�A�ŗ��m���F�\�����F�\�����𑼂̊J�Ɠ͂Ȃǂƈꏏ�ɒ�o���Ă���܂��B

�F�\�����F�\�����̏������ƋL����

�F�\�����F�\�����̏�����

����ł́A���Ԃɏ����������Ă����܂��傤

�NJ��̐Ŗ����ɒ�o���܂��̂ŁA���̒n����NJ����Ă���Ŗ����̖��̂��L�ڂ��܂��B

�Ŗ����̑����ɒ�o�����ꍇ�ɂ́A��t������Ă���܂��̂ŁA���炩���ߓ��t���L�ڂ��Ă����K�v������܂��A�������L�ڂ��Ă����Ă����v�ł��B

���������āA��o�������ɂȂ�A�Ƃ����悤�ȏꍇ�́A�ɂ��Ă������ق�������ł��ˁB

�Z���n�E�����n�E���Ə��@�ˁ@�Y������ӏ��Ɂ���@�ƂȂ��Ă��܂��ˁB

���_���炢���܂��ƁA�u�Ŗ����̏��ނ�͂��Ăق����Ƃ���v���L�ڂ���悢�ł��B

�Ŗ@��́A�ȉ��̂悤�ɓ���������Ă��܂����A�l�ł����������Ă��Ď��Ə����Ȃ��ꍇ�́A����[�Œn�ƂȂ�܂��B

����̑��ɁA���Ə�������ꍇ�ɂ́A���Ə���[�Œn�Ƃ��Ă���肠��܂���B

�Ⴆ�A������Ð�s���ŁA���Ə����_�ˎs���ɂ���ꍇ�A�[�Œn�����Ð�ɂ��Ă������ł����A�_�˂ɂ��Ă����Ȃ��A�Ƃ������Ƃł��B

���Ð��I������A�Ŗ�������̏��ނ͎���ɓ͂��܂����A�_�˂�[�Œn�ɂ���Ύ��Ə��ɏ��ނ��͂��܂��B

�����āA��o��̘b�ɖ߂�܂����A�[�Œn�����Ð�ł���A��o��͉��Ð�Ŗ����ɂȂ�܂��B�_�˂�[�Œn�ɂ����ꍇ�́A�_�ːŖ����ɒ�o���Ȃ���Ȃ�܂���B

- �[�Œn�Ƃ͈�ʓI�ɂ͏Z���n�ɂȂ�܂��B�܂�A�����ɏZ��������l�́A���̏Z���n���[�Œn�ɂȂ�܂��B�Z���Ƃ́A�����̖{���̂��Ƃł��B�����̖{�����ǂ����͋q�ϓI�����ɂ���Ĕ��肳��܂��B

- �����ɏZ�����Ȃ��ċ���������l�́A���̋����n���[�Œn�ɂȂ�܂��B��ʓI�ɋ����Ƃ́A�������Ԍp�����ċ��Z���Ă�����̂́A���̏ꏊ�Ƃ̌��т����Z���قǖ��ڂłȂ����́A���Ȃ킿�A���������̎҂̐����̖{���ł���Ƃ����܂łɂ͎���Ȃ��ꏊ���������̂Ƃ���Ă��܂��B

- �S���Ȃ����l�̏����ł̊m��\��������ꍇ�ɂ́A�����l�̔[�Œn�ł͂Ȃ��A�S���Ȃ����l�̎��S���̔[�Œn�ƂȂ�܂��B

- �����ɏZ���̂ق��ɋ���������l�́A�Z���n�ɑウ�ċ����n��[�Œn�Ƃ��邱�Ƃ��ł��܂��B

- �����ɏZ�����͋����̂����ꂩ������A���������Ə��Ȃǂ�����l�́A�Z���n���ɑウ�Ă��̎��Ə��Ȃǂ̏��ݒn��[�Œn�ɂ��邱�Ƃ��ł��܂��B

�[�Œn�ȊO�ɏZ���n�E���Ə���������ꍇ�͏����Ă��������B�L�ڂȂ��Ă���肠��܂���B

�����O�Ɛ��N�������L�ڂ��ĉ������B�ǂݕ�����������O�̕��́A�t���K�i���Y��Ȃ��悤�ɂ��ĉ������B�Ŗ�������͂����ނ̎����̖��O���Ԉ���Ă�����A�C�������ł�����ˁB

�����g�̋Ǝ�Ɖ������L�ڂ��܂��B�Ǝ����܂��Ȃ��̂ł��܂��܂���B�����ɂ��t���K�i���L�ڂ��ĉ������B�ŋ߂ł́A�������̉�����������O�̂悤�ɑ����Ă��܂����B

�t�����X���C�^���A��ȂǂŁA�t���K�i�����ł͐�Γǂ߂Ȃ��������������܂��̂ŁA�t���K�i���Y�ꂸ�L�ڂ���悤�ɂ��܂��傤�B

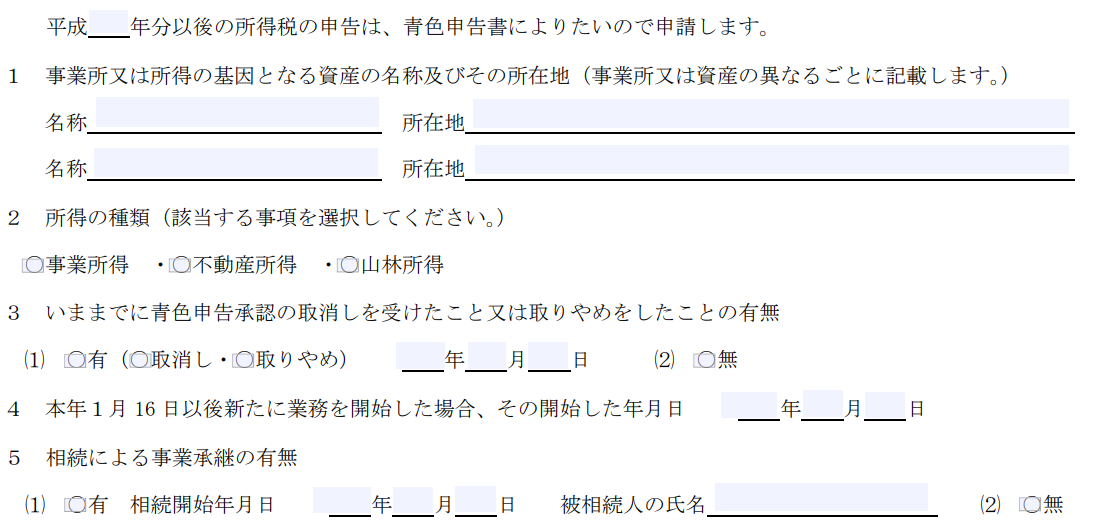

�J�Ƃ����̂��A�~5�N2�����Ƃ��܂��B3��15���܂łɒ�o���Ȃ���Ȃ�Ȃ��������Ƃ�Y��Ă��܂��Ă��āA��o��8���ɂȂ����Ƃ��܂��B

��������ƁA�~5�N���͐F�\���͂ł��܂���A���N�́~6�N������Ƃ������ƂɂȂ�܂��B

�Ō��\�ł��B

���Ə����A�s���Y�����A�R�я����̂����Y��������̂Ɂ������܂��B

�L�E����I�����ā������܂��B�@�ˁ@�قƂ�ǂ̕������Ɂ��̂͂��ł����A�A�A

�ŏ��ɐF�\�������悤�Ƃ���N�̂P�� 16 ���Ȍ�ɊJ�Ƃ����ꍇ�ɂ��̊J�Ɠ��̔N�������L�ڂ��܂��B

�{�N�̂P�� 16 ���Ȍ�A�V���Ɏ��Ƃ��J�n�����ꍇ�ɂ́A���̎��ƊJ�n���̓�����Q�����ȓ��ɒ�o���Ă��������A�Ƃ���܂�����A��o������3��15���ɂȂ�킯�ł��B

�����ɂ�莖�Ƃ̏��p���������ꍇ�́A�L�����ň͂݁A�������J�n�������̔N�����y�є푊���l�̎������L�ڂ��܂��B

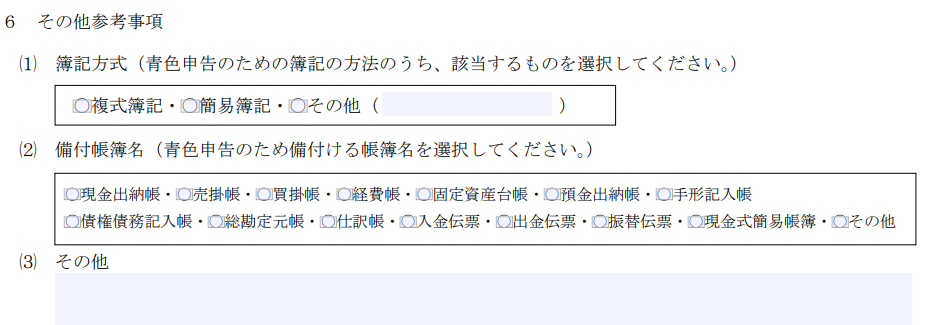

�i�P�j��L�����E�E�E������L���ȈՕ�L����I�����āA�������܂��B

��v�\�t�g���g���āA���Z�����쐬�����\��̕��́A������L��I�����܂��B�菑���̃m�[�g��G�N�Z���Ŏ��x�������v�Z����\��̕��́A�ȈՕ�L��I�����܂��B

������L���ȈՕ�L���̑I���́A�����܂ł��A�͏o���̑I���ł�����A���Ƃłǂ����ɂȂ��Ă���肠��܂���B

������L��\�肵�Ă������A�Z�����Ă����܂łł��Ȃ������A�Ƃ����悤�ȏꍇ������ł��傤���A�t�Ƀp�\�R����v���ӊO�ƃX���[�Y�ɂł����A�Ƃ�����������������ł��傤�B

���̂Ƃ���悭�킩��Ȃ��A�Ƃ������͂Ƃ肠����������L�Ɂ������Ă����ĉ������B

�i�Q�j���t���떼

�����������ӏ��ł��ˁB�����o�[���A���|���A���|���A�o��A���炢�Ɂ������Ă����ĉ������B

�F�\�����F�\�����̒�o����

�F�\�����F�\�����̒�o����

�F�\�����F�\�����̒�o�����͂��܂ŁH

�F�\�����F�\�������o����A���̓�����F�\���҂Ƃ����킯�ł͂���܂���B

�V���Ɏ��Ƃ��J�n�����ꍇ�ɂ́A���Ƃ��J�n����������2�����ȓ��ɐ\�������o���Ȃ���Ȃ�܂���B

�܂��A���łɎ��Ƃ��s���Ă���l�́A�ŏ��ɐF�\��������N��3��15���܂ł���o���Ȃ���Ȃ�܂���B

���̊������߂��Ă��܂��ƁA���̔N�͐F�\�������邱�Ƃ��ł��Ȃ��Ȃ�A�F�\���̓��T���邱�Ƃ��ł��܂���̂ŁA�Y��Ȃ������ɑ��߂ɒ�o���Ă������Ƃ��I�X�X�����܂��B

�Ȃ��A�F�\�������F���ꂽ���ǂ����́A�\���҂ɒʒm����邱�ƂɂȂ��Ă��܂����A���̔N��12��31���܂łɒʒm���Ȃ��Ƃ��́A���F�����������̂Ƃ��Ď�舵���܂��B

���ł́A�d�q�\���ie-Tax�j�𗘗p������������ł�����A���Œ���e-Tax�Ƀ��O�C�����āA�����g���F�\�������F�\�����m�F���邱�Ƃ��ł��܂��B

������ɂ��Ă��A�F�\�����F�\�����ɂ͒�o����������܂�����A�\���C�����Ă��������B

�Ɨ��J�Ƃ��ꂽ���́A�J�Ɠ͂ƈꏏ�ɐF�\�����F�\��������o���Ă����Έ��S�ł��ˁB

�F�\�����F�\�����̏������ƒ�o�Ɋւ���|�C���g�I

�F�\�����F�\�����ɂ��āA�����Ƃ���Ȃ��Ƃ́A��o�����ł��B

�������́A��L�̂Ƃ���ł����A�Z���E���O�E�A���悪�Œ��������Ă���Ζ�肠��܂���B��������A��o��������ł��B

�@�V�K�J�Ƃ̏ꍇ�̒�o�����́A�J�ƌ�2�����ȓ��ł��B

�A���łɎ��Ƃ��s���Ă���ꍇ�́A���̔N��3��15���܂�����o�����ł��B

�F�\���́A���F�\���������T�������ł��B�܂��A�J�Ɠ����́A�ݔ������Ȃǂɂ��A�Ԏ��ɂȂ�P�[�X�����Ȃ�����܂���B

�F�\���Ȃ�Ԏ����J��z�����Ƃ��ł��܂�����A���Ȃ肨�g�N�ł��B

���N�x����F�\���ł���悤�ɁA��o�����ɂ͏\���C�����Ă��������ˁB

�܂��A�ŗ��m�Ɉ˗��������́A���N�x����F�\���ɂ��Ă����悤�Ȑŗ��m�ɂ��肢�������ł��ˁB