所得税の確定申告書のチェックポイントは?

所得税の確定申告書で税務署がチェックするポイント

所得税の確定申告書で税務署はどこを重点的にチェックするのでしょうか?

所得税の確定申告書について、税務署がチェックするポイントはどういう箇所でしょうか?

税務署の個人課税部門の調査官の話によると、個人事業をされている方は、収入(売上)から経費を差し引いた所得金額の数字が、その納税者が生活できるだけの所得金額であるか否かを判断します、ということです。

収入から経費を差し引いた所得というのは、専従者給与や青色申告特別控除額65万円の控除前の所得をいいます。青色申告決算書の33番の差引金額の金額を指します。

この事業所得の金額が異常に少なくないかどうかでまず判断するそうです。

たとえば、納税者と配偶者と子供2人の家族4人で暮らす一般家庭の方の場合、所得はどれくらいが平均だろうか?と考えるわけですね。住宅ローンの返済や家賃の支払があれば、それだけで住居費用に月々10万円程の支払になります。

そして、配偶者の他に子供が二人いる場合ですと、食費などの生活費の他に大学や高校、中学の学費が必要になってきます。

そうなると、住居費用の他に月々20万円〜30万円は最低でも必要になります。それを12ヶ月の年間分だとどれくらいの所得がないと生活できないでしょ?と計算するわけです。

月々の生活費が30万円と仮定しても、年間360万円。月々の生活費が40万円必要だとすれば、年間で480万円になります。

つまり、納税者本人と家族が生活できるだけの数字が所得で計上されていなければ、まず怪しいと思われてしまいます。

当然、他に家賃の収入(不動産所得)や給与所得がある場合には、それらの所得も考慮されますから、不動産所得や給与所得がある場合には、事業所得が少しくらい少なく計上されていてもさほど問題にはならないかもしれません。

所得税の青色決算報告書の経費のチェックポイント

所得税の確定申告の青色決算報告書の経費のチェックポイント

所得税の確定申告の青色決算報告書の経費を漏れなく計上することも所得税の節税を考えるうえでとても重要です。

自宅が仕事場の場合でも水道光熱費や地代家賃を按分計算

自宅を仕事場にしている場合ですと、10番の「水道光熱費」や23番の「地代家賃」は、仕事に使っているスペースを割り当てて経費に計上することができます。

意外とこれを経費に計上していない自営業の方がいますが、金額も大きく変わりますので必ず漏れのないように計上しましょう。

税務署からのツッコミがないように居住用と仕事用のスペースを明確に分けることも必要です。たとえば、仕事用の部屋には屋号を札をかけたり、郵便ポストlにも屋号を記載して、仕事で使っていることを明確にするなどが考えられます。

それが無理な場合は、計算根拠を示すようなものを残しておくといいです。経費にする比率も注意が必要です。今年は予想よりも儲かったからといって、仕事場の比率を高めて経費を増やす、といったことはやめたほうがいいです。

面積比率など根拠のある比率を決めて、その比率を継続的に適用することが重要です。

個人事業主の接待交際費には上限がない。会議費などの科目も別途設ける

14番の「接待交際費」は、法人ですと上限がありますが、個人事業主には上限はありません。仕事で使ったお金であれば全額が経費になります。

また、ランチミーティングなど、打ち合わせを兼ねた飲食代は、会議費として計上することができます。会議費という科目は、青色決算報告書にはありませんから、空欄に別途「会議費」の科目を設ければ問題ありません。

会議費に計上できる内容としては、たとえば、アイデアを練るために行ったカフェでのコーヒー代なども計上できます。打ち合わせに使った茶菓子代も会議費に計上することができます。

接待交際費や会議費、いずれも領収書やレシートに、誰を接待したか、何の目的で支出したかを記載しておきましょう。後で税務調査で指摘されたときに説明しやすいためです。

パソコンなどの30万円未満の備品は全額一括経費

予想よりも儲かって、稼ぎすぎた年度は、パソコンやエアコンなど、少々値の張る備品を購入するチャンスです。青色申告の場合、30万円未満であれば1年間で全額を経費として、17番の「消耗品費」で計上することができます。

30万円を超える備品などについては、数年に渡って18番の「減価償却費」に計上することになります。

ただし、中古品を購入したり、定率法という減価償却方法を選択した場合には、1年間で全額経費計上をすることも可能です。

たとえば、普通乗用車を購入した場合、新車であれば耐用年数は6年ですから6年間で減価償却をすることになりますが、4年落ちの中古車の場合、定率法の届出を提出すれば、1年間で経費に計上することができます。

仕事で使うマンガや雑誌も新聞図書費で計上

仕事で使うマンガや雑誌も新聞図書費で計上することができます。

新聞図書費という科目は、青色決算報告書には印字されていませんから、別途「新聞図書費」という科目を儲ければ問題ありません。

仕事のための情報収集のために必要な雑誌、マンガ、書籍も全て新聞図書費として計上するようにしましょう。

所得税の確定申告書のチェックポイント

所得税の確定申告書のチェックポイント

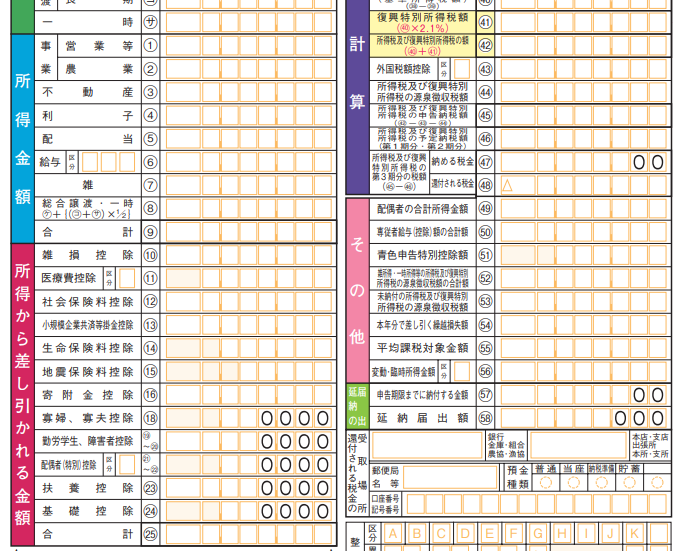

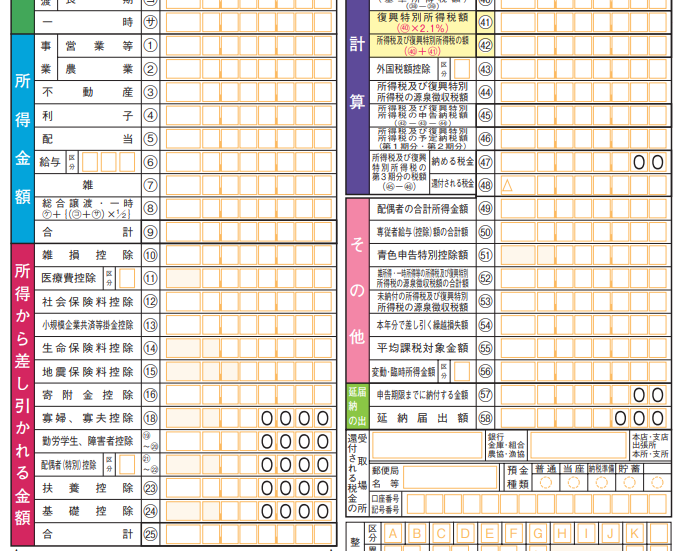

所得税の確定申告書の所得から差し引かれる項目に関するチェックポイントを見ていきましょう。

大学生の子供が負担した年金の社会保険料や寡婦(寡夫)控除も忘れずに

まず、見逃しがちな項目は、12番の「社会保険料控除」です。年金の支払が義務付けられている大学生の子供がいる場合などは、その支払を負担していれば、社会保険料控除として、所得から控除することができます。

また、離婚歴がある方や、配偶者が先に亡くなって再婚していない場合には、18番の「寡婦(寡夫)控除」の適用を受けることができます。

親に生活費を仕送りしている場合でも扶養控除

実家の親に生活費を仕送りしている場合は、一緒に生活していなくても、23番の「扶養控除」を受けることができます。同居・別居は問いませんので、漏れのないように、扶養控除を受けるようにしましょう。

自然災害や害虫、生活に必要な住宅や家財の損害や空き巣被害は雑損控除

10番の「雑損控除」は、盗難、災害などの被害に遭った人が受けることができます。

「損失額−総所得金額×10%」と「災害関連支出−5万円」のいずれか金額が多いほうを所得から控除することができます。

ただし、時価30万円を超える貴金属など、生活に必要でない資産は雑損控除の対象にはなりません。振り込め詐欺や財布の紛失など、防ぎようがあるタイプの被害も対象外です。

一方、集中豪雨による床上浸水などの被害、シロアリやスズメバチなどの害虫、ハクビシンなどの害獣被害による駆除は雑損控除の対象になります。

さらに、雑損控除とのいずれかの選択適用ですが、災害にあった場合には、「災害減免法による所得税額の軽減免除」も適用することができます。

医療費控除は年間10万円未満でも適用可能の場合も

年間10万円の医療費がかかっていない、という人でも自分には関係ないと、早合点してはいけません。2017年から新設された「セルフメディケーション税制」の適用で申告できる可能性があるからです。

勤務先の定期検診などを受けた人が、国が指定した市販の医薬品などを購入した場合、年間1万2000円を超えた分を所得控除できます。

11番の「医療費控除」とのいずれか選択適用となります。

住宅ローン控除も忘れずに

住宅を購入した人は「住宅ローン控除(住宅借入金等特別控除)」が受けられます。これは、税金の課税対象が小さくなる所得控除ではなく、税金そのものが少なくなる税額控除です。

たとえば、年内に住宅ローンを組んだ人の場合、年末時点の住宅ローン残高の1%(最大40万円)が10年間、税額控除されます。

リフォームで住宅ローンを利用した場合も住宅ローン控除の対象になります。