�l���Ǝ�ɂ�5�̐ŋ���������

�l���Ǝ�ɂ�����ŋ���

�l���Ǝ�ɂ�����ŋ��͂ǂ�Ȃ��̂�����H

�l���Ǝ�ɂ�����ŋ��ɂ͈ȉ���5�̎�ނ�����܂��B

- 1�D������

- 2�D�����

- 3�D�Z����

- 4�D�l���Ɛ�

- 5�D���Ə���

�ǂ�����O�����͕��������Ƃ�����ŋ���������܂���B

| �ŋ��̎�� | �[�t���� |

|---|---|

| ������ | �R���i���̔N�̊m��\���̒�o�������܂Łj |

| ����� | �R���R�P���܂� |

| �Z���� | �U���A�W���A�P�O���A���N�P�� |

| �l���Ɛ� | �W���A�P�P�� |

| ���Ə��� | ���N��3��15�� |

�����ł̌v�Z��

���� �|�@�K�v�o�� �| �e��T�� �� �ېŏ������z

�ېŏ������z �~ �ŗ� �| �ېōT���z �� �����Ŋz

�J�Ƃ��Ă���Q�N�Ԃ͔[�߂Ȃ��Ă�OK

�O�X�N�i2�N�O�j�̉ېŔ��㍂��1,000���~���z���Ă��Ȃ���Δ[�߂Ȃ���OK

����ɂ��������ł���x���ɂ��������ł����������Ĕ[�Ŋz���v�Z���܂��B

�Z���łɂ́u�ϓ����v�Ɓu�������v������܂��B

��̂̒n��ŋϓ�����4,000�~ �` 5,000�~�O��ł��B

�Z���ł̏����� �v�Z��

�i�������z �|�@�����T���z�j�~ 10�� �| �Ŋz�T���z �� �������̐Ŋz

�[�t����K�v�����鎖�Ǝ҂ɂ́A8�����ɔ[�Œʒm�����X������܂��B

�[�t����K�v���Ȃ��ꍇ�ɂ́A�ʒm�����̓͂��܂���B

�l���Ɛł̌v�Z��

�i���� �| �K�v�o�� �| �e��T�� �| ���Ǝ�T��290���~�j�~ �ŗ� �� �l���Ɛ�

���̂����ꂩ�ɊY�����鎖�Ǝ҂��[�ŋ`���̑ΏۂƂȂ�܂��B

���Y���E�E�E�s���{�����ŁA�g�p���鎖�Ə����̏��ʐς̍��v��1,000�������[�g������K�͂Ŏ��Ƃ��s���@�l�B1�������[�g��������600�~�B

�]�ƈ����E�E�E�s���{�����ŁA�]�ƎҐ��̍��v��100�l����K�͂Ŏ��Ƃ��s���@�l�B���^���z��0.25�p�[�Z���g�B

�����̎�ނ��Ă������炢����́H

�܂��́A�����łɂ��Č��Ă����܂��傤�I

������

�l���Ǝ�͊m��\�����ď����ł��v�Z

�l�Ŏ��Ƃ����Ă���ƁA�ŋ��Ƃ̂��܂��܂Ȋւ�肪�o�Ă��܂��B���̒��S�ƂȂ�̂������łł��B�����ł͂��̖��̒ʂ�A�����i�킩��₷�������ƁA�u�ׂ��v�j�ɑ��Ă�����ŋ��ł��B

�����ł́A�l���Ǝ҂����S����ŋ��̒��ōł��d���A�d�v�Ȃ��̂ł��B�܂��A�����鍑�Ƃ̐Ŏ��̒��ōł��E�G�C�g�̍����ŋ��ł�����܂��B

�T�����[�}���́A�����̋��^����V��������錹���ł�����܂����A�N�����������邱�Ƃɂ�肻�̔N�x�̏����ł��m�肵�܂��B����ɑ��āA�l���Ǝ҂́A���N�A�����ł̊m��\�����s���A�ŋ���[�t���邱�ƂɂȂ�܂��B

�����ł̓���

�����ł͌l�̗��v�ɂ�����

�����ł͌l�̌o�ϓI���v�A�܂�ׂ��ɑ��Ă�����ŋ��ł��B���ׂ̖��̂��Ƃ������Ƃ����A�ׂ����Ȃ��A�܂菊�����Ȃ��Ə����ł͂�����܂���B

���u�������ׂ��v�ł�����A�����͎����Ƃ͈قȂ�܂��B�u����������v�ɂȂ�܂��B

�����ł̌v�Z���Ԃ͗�N�

�����̌v�Z�́A���̔N��1��1������12��31���܂ł̂P��N��P�ʂƂ��čs���܂��B���̂P��N�̍��v�������v�Z���ď����ł͌v�Z����܂��B

�����Ōv�Z���Ď����Ő\������

�����Ŗ@�ł́A�[�Ŏ҂������Ŏ����̏�����Ŗ@�̋K��ɂ��������Čv�Z�A�\�����A���̏����ɑ���Ŋz��[�t���邱�ƂɂȂ��Ă��܂��B������\���[�Ő��x�Ƃ����܂��B

�Ȃ��A���̔N��1��1������12��31���܂ł̏����ɂ�����ŋ����A���N��2��16������3��15���܂��̊ԂɁA�\���A�[�t���邱�ƂɂȂ��Ă��܂��B

�������Ăǂ�Ȃ��̂������ɂȂ�́H

�����̎�ނ�10���

�����͈ȉ���10��ނ̏����ɕ��ނ���܂��B

�������z�̏����ł����Ă��A���Y�̉^�p����n�ɂ���ē�������̂�����A�ΘJ�ɂ���ē�������̂�����܂��B�����ŁA���������̔����`�ԂȂǂɉ����ĕ��ނ��A�����ɉ����ĉېł��邱�ƂɂȂ��Ă��܂��B

�����̎�� |

���e |

|---|---|

| ���q���� | �@���Ѝ̗��q�A�A�a�����̗��q�A�B�����^�p�M���̎��v�̕��z�A�C���Ѝ����M���̎��v�̕��z�ɂ�鏊�� |

| �z������ | �@�@�l����闘�v�̔z���A�A��]���̕��z�A�B��������A�C���Ѝ����M���ȊO�̏،������M���̎��v�̕��z�ɂ�鏊�� |

| �s���Y���� | �s���Y���̑ݕt�ɂ�鏊�� |

| ���Ə��� | �_�ƁA���ƁA�����ƁA�����ƁA�����ƁA�T�[�r�X�ƁA���̑��̎��ƂŁA�Ή��Čp���I�ɍs�����Ƃ��琶���鏊�� |

| ���^���� | �����A�����A�ܗ^�A���̑������̐�����L������̂ɂ�鏊�� |

| �ސE���� | �ސE�蓖�A�ꎞ�����A���̑��ސE�ɂ��ꎞ�Ɏx������鋋�^�y�т����̐�����L���鋋�^�ɂ�鏊�� |

| �R�я��� | 5�N���ۗL�����R�т̂��ď��n�A�܂��͎R�т𗧖̂܂܂ŏ��n���邱�Ƃɂ�鏊�� |

| ���n���� | ���Y�̏��n�ɂ�鏊�� |

| �ꎞ���� | ��L�ȊO�̏����̂����A�c����ړI�Ƃ���p���I�s�ׂ��琶���������ȊO�ŘJ�����̑��̖܂��͎��Y�̏��n�̑Ή��łȂ����� |

| �G���� | ���q�����A�z�������A�s���Y�����A���Ə����A���^�����A�ސE�����A�R�я����A���n�����y�шꎞ�����̂�����ɂ��Y�����Ȃ����� |

�l���Ǝ�̏����̌v�Z���@�ɂ���

�����Ə����͈Ⴄ�I�I

�������z�������|�K�v�o��

�����Ƃ́A�l��1�N�Ԃׂ̖��A�܂藘�v�̂��ƂŁA���̋��z�̂��Ƃ��������z�Ƃ����܂��B

�������z�́A�������z���炻�̎����邽�߂ɕK�v�Ȍo������������Čv�Z����܂��B

�����ł͂������ł����A�Z���ł⎖�Ɛł��A���̏������x�[�X�ɉېł���܂��B�Ȃ��A�������z�́A10��ނ̏������ƂɈȉ��̂悤�Ɍv�Z����܂��B

�����̎�ނɂ���ď����̌v�Z���@��������

�e�����̌v�Z���@

�����̎�� |

�v�Z���@ |

|---|---|

| ���q���� | �������z���������z |

| �z������ | �������z�|�ؓ����̗��q���������z |

| �s���Y���� | �������z�|�K�v�o��������z |

| ���Ə��� | �������z�|�K�v�o��������z |

| ���^���� | �������z�|���^�����T���z���������z |

| �ސE���� | �i�������z�|�ސE�����T���j��2���������z |

| �R�я��� | �������z�|�K�v�o��|���ʍT���z���������z |

| ���n���� | �������z�|�i�擾��{���n��p�j�|���ʍT���z���������z |

| �ꎞ���� | �������z�|�����邽�߂̔�p�|���ʍT���z���������z |

| �G���� | �������z�|�K�v�o��������z |

�����ł̐ŗ��͏����������Ȃ�ɂ�č����Ȃ�

�����ł̐ŗ��͉����ł����H

�����������Ȃ�Ȃ�قǐŗ��������Ȃ�

�����ł̐ŗ��́A�����̊z�̉�����5%����45%�܂ł̍��݂ɂȂ��Ă��܂��B�܂�A�������傫���Ȃ�Ȃ�قǐŕ��S���傫���Ȃ��d�g�݂ɂȂ��Ă��܂��B

������A���ߗݐi�ېŐ��x�i���傤���邢�����������ǁj�Ƃ����܂��B

�����ł̐ŗ��́A5������45����7�i�K(����19�N�����畽��26�N���܂ł�5������40����6�i�K)�ɋ敪����Ă��܂��B

�ېł���鏊�����z�ɑ��鏊���ł̋��z�́A���̑��Z�\���g�p���Čv�Z���邱�Ƃ��ł��܂��B

�e�����̃����W�ɂ���ď����ŗ��͕ς��

�����ł̑��Z�\

�ېł���鏊�����z |

�ŗ� |

�T���z |

|---|---|---|

| 195���~�ȉ� | 5% |

0�~ |

| 195���~���@330���~�ȉ� | 10% |

97,500�~ |

| 330���~���@695���~�ȉ� | 20% |

427,500�~ |

| 695���~���@900���~�ȉ� | 23% |

636,000�~ |

| 900���~���@1,800���~�ȉ� | 33% |

1536,000�~ |

| 1,800���~��4,000���~�ȉ� | 40% |

2,796,000�~ |

| 4,000���~���@ | 45% |

4,796,000�~ |

��j

�Ⴆ�u�ېł���鏊�����z�v��700���~�̏ꍇ�ɂ́A���߂�Ŋz�͎��̂悤�ɂȂ�܂��B

7,000,000�~�~23%�|636,000�~��974,000�~�@�ƂȂ�܂��B

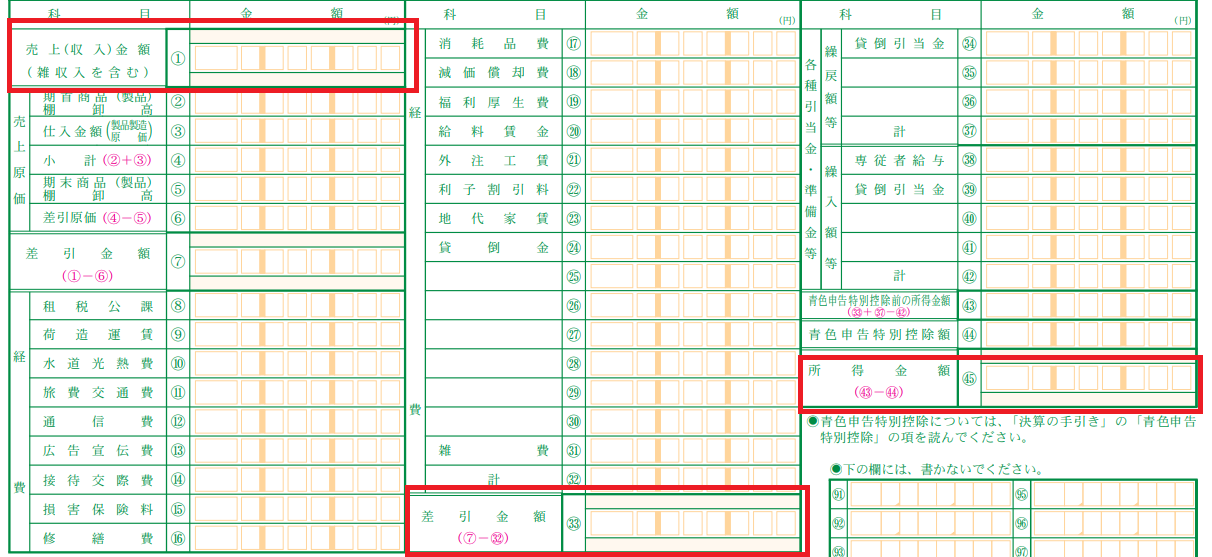

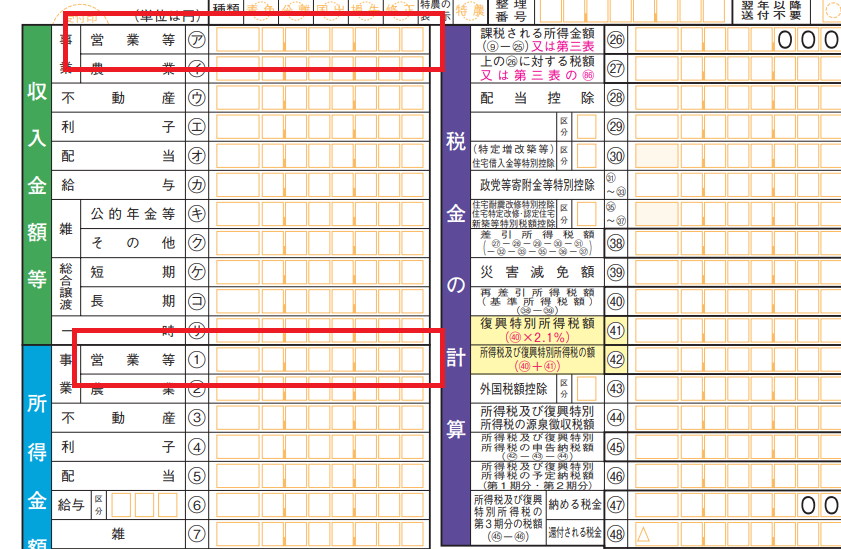

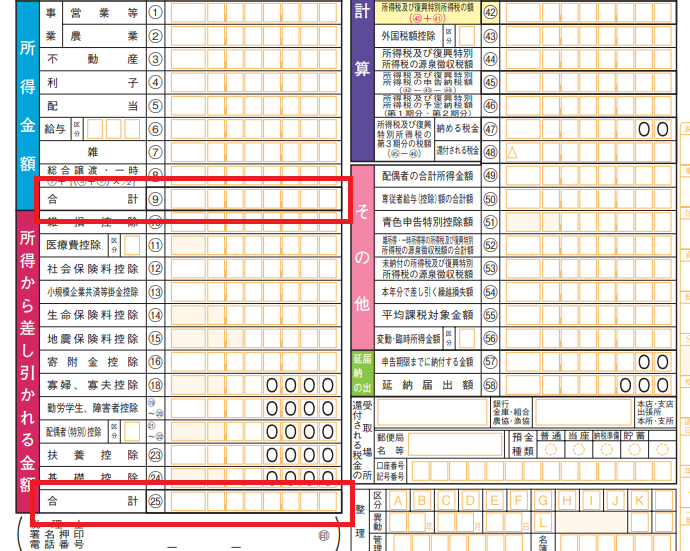

�����ł̌v�Z���@

�����ł��v�Z�����܂ł̗���

�����ł̌v�Z���@

�����ł��v�Z�����܂ł̂����܂��ȗ�����A�l���Ǝ�̕��̂�����������Ă�����̑��v�v�Z�����Ɍ��Ă݂܂��傤�B

�܂��A������u����i�����j���z�v��������X�^�[�g�ł��B1�N�Ԃ̔��㍂�̍��v���L�ڂ��܂��B

�d���̊z������Ǝ�̕��́A���㌴���̗��Ɏd�����z���L�ڂ��܂��B

�����āA������1�N�ԂɎg�����o����W�v���āA�o��̍��v���Z�o���܂��B

�����āA����i�����j���z����o��̍��v�����������āA�^�̉����u�����������z�v�����߂܂��B

�������A��]�҂ɋ��^���x�����Ă���ꍇ�ɂ́A�E���̐�]�ҋ��^�ɋL�����܂��B

����ɁA�F�\�����ʍT����65���~��������10���~������́A���̋��z��F�\�����ʍT���z�ɋL�ڂ��܂��B

�������āA�u�����������z�v����u��]�ҋ��^�v�Ɓu�F�\�����ʍT���z�v�����������āA�E�����u�������z�v���Z�o����܂��B

���Z���́u����i�����j���z�v�̋��z���A�m��\�����̑��\�̎������z���̉c�Ɠ��̗��ɓ]�L����āA��v���܂��B

�����āA���Z���́u�������z�v���m��\�����̑��\�̏������z�̉c�Ɠ��̗��ɓ]�L����āA��v���܂��B

�m��\�����̑��\���u�������z�̍��v�v�����u�������獷�����������z�i�����T���̊z�j�v�����������āA�ŋ����u�ېł���鏊�����z�v���Z�o����܂��B

����|���㌴�������㑍���v�i��ʓI�ɑe���ƌĂ�܂��j

���㑍���v�|�o��v�������i�F�\�����ʍT���O�̏����j

�����i�F�\�����ʍT���O�̏����j�|��]�ҋ��^�|�F�\�����ʍT���z���������z�E�E�E�\�����̏������z�ƈ�v

�������z�|�u�������獷�����������z�i�����T���̊z�j�v���ېł���鏊�����z

�ېł���鏊�����z�|�z���T���|�Z��ؓ��������ʍT�����[�߂鏊���Ŋz

�l���Ǝ�̏����Ə����ł̌v�Z���@�|�C���g�I

��L�̏����ł̑��Z�\���������������Ƃ킩��悤�ɁA�ېł���鏊�����z��195���~�ȉ����Ɛŗ��́A5%�Ōv�Z����܂��B����195���̏������Ə����ł�97,500�~�ōς݂܂��B

��b�T���̑��A�z��ҍT����}�{�T����������ł���A195���~�ȉ��̏����ɂ��邱�Ƃ��\�ł����A�z��ҍT����}�{�T���Ȃǂ̍T�����ڂ��Ȃ����́A195���~�ȉ��̏����ɂ���͓̂����������܂���B

����ł��A330���~�ȉ��̏����ɉ������邱�Ƃ��ł���A�ŗ���10%�Ōv�Z���邱�Ƃ��ł��܂��B

�����ł͏������傫���Ȃ�Ȃ�قǁA�ŗ��͍����Ȃ�܂�����A���̂��Ƃ���������Ɖ������Ċm��\�������邱�Ƃ���ł����A�����ŗ��̏����Ŋz���Ƃ��l���Ȃ���\�������쐬���Ă����ŗ��m�Ɉ˗�����悤�ɂ��܂��傤�B